当前,生猪市场基本形成一个共识,即预期2022年上半年猪价将见底反弹,甚至有观点言之凿凿,将时间节点精确到2022年4月至5月。不过,市场可能会预判你的预判。有业内人士认为,当市场中的绝大部分人对某件事的预期一致时,这个预期反而不会兑现,或者不能完全兑现。

1. 2月份全国生猪出栏量同比增长8.2%

生猪出栏量依然在增加。根据农业农村部监测,2022年1月份全国生猪出栏量同比增长23.6%,2月份生猪出栏量同比增长8.2%。

猪肉消费偏弱,屠宰量下降明显。北京某肉类食品公司副总经理孙铁新表示,现在每天上市量大概在8000头左右,与春节前相比下降了20%多。

数据显示,2021年12月末,全国生猪存栏为4.49亿头,同比增长10.5%,这些生猪将陆续出栏上市,生猪生产供给充足。今年1月份全国生猪出栏同比增长23.6%,2月份生猪出栏同比增长8.2%。

农业农村部生猪产业监测预警首席专家王祖力称,“受生产惯性增长影响,生猪出栏偏多,春节过后消费淡季,猪肉需求下降,猪肉供应出现了阶段性过剩。”

2. 业内:市场可能会预判你的预判

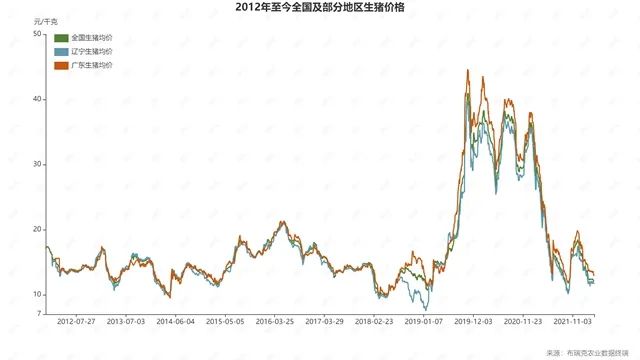

2022年以来,猪价跌跌不休。截止3月17日,全国生猪均价为5.9元/斤。国家统计局15日发布了2022年1月至2月份国民经济运行情况。数据显示,猪肉价格今年以来同比下降42%。

与此同时,上游的饲料价格连续大涨,种种压力传导至养猪业,无不在昭示着生猪产能正在加速去化、猪周期正在加速反转的事实。

当前,生猪市场基本形成一个共识,即预期2022年上半年猪价将见底反弹,甚至有观点言之凿凿,将时间节点精确到2022年4月至5月。其基本逻辑是能繁母猪存栏在2021年6月至7月出现拐点,而能繁母猪存栏对应10个月后的育肥猪出栏,这意味着届时将成为育肥猪供应的顶点,随后猪价迎来反转。

根据牧原股份发布的投资者关系活动记录表,3月2日~3日,牧原股份董事会秘书秦军接待券商代表调研时认为,预计下半年猪价会有所好转。

平安证券首席经济学家、研究所所长钟正生在2021年的分析报告中提到,2022年7到8月或迎来产能去化后的生猪价格上涨拐点。

布瑞克咨询高级研究员徐洪志表示,关于能繁母猪存栏数据的变化趋势,以及今年4月至5月将是猪价底部,而且底部位置可能会超出预期的判断,业内其实是有共识的。

他认为,2022年春季所面临的育肥出栏量为近三年来最高,届时市场将承受比2021年秋季更大的供应压力,而需求肯定明显弱于前者,本轮猪周期猪价创新低是完全有可能的。

不过,市场可能会预判你的预判。徐洪志解释称,当市场中的绝大部分人对某件事的预期一致时,这个预期反而不会兑现,或者不能完全兑现。

届时猪价见底,不等于就能发生明确反转。因为随着头部企业的扩张,养猪业规模化程度急速提升,已经扭曲了原来猪周期的逻辑,而市场一致性预期的反向效应,可能会加剧这种扭曲的程度。

从历史走势看,每当生猪养殖处于全行业亏损,特别是自繁自养模式也已跌至盈亏平衡点以下时,市场底部就基本出现了。而且自繁自养扭亏为盈一般都要2~3个月。在这个过程中,市场抛售行为大增,猪价出现螺旋式下跌,直至超重大猪出清,市场供需达成新的平衡为止。

比如,在过去10年中,自繁自养平均利润曾在6个时间段陷入亏损,同期猪价正是当年的底部,最近的一次是2021年6月~10月。而进入2022年后,自繁自养利润再次成为负数。这就意味着,猪价底部已经近在眼前。

然而,2021年的亏损周期长达5个月,扭亏为盈不足3个月后又再次陷入亏损泥潭。徐洪志称,这一方面说明供需失衡的严重程度,需要市场花费更长时间来消化;另一方面,也表明市场主体对亏损的承受能力有了明显提高。

3. 史无前例的行业集中度提升

值得关注的是,历史走势是基于过去的生猪产业结构。在过去,散户在生猪产业结构中所占比重较高,每一轮猪价的大幅度震荡,都是以散户快进快出来完成猪周期的调整。

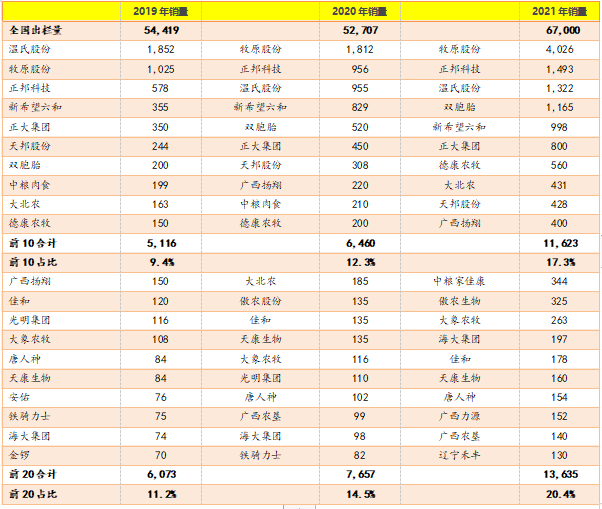

从2018年开始,本轮生猪产能恢复过程中,规模企业的扩张速度远超散户,生猪产业集中度有了明显提升。2021年,前10家上市猪企生猪销量合计为1.16亿头,占全国总出栏量的比重约为17.3%;前20强猪企总销量为1.36亿头,占比20.4%。不论是Top10,还是Top20的头部猪企,其出栏生猪的集中度,分别比2019年提高了接近1倍。

业内人士感慨,行业集中度提升之快,可谓史无前例。

徐洪志称,由于规模企业是典型的重资产运营,即便出现亏损,去产能的决策比散户要困难得多,实际执行的节奏也相对要慢得多。而且规模企业可以通过融资手段,在不削减产能的情况下扛过亏损,甚至继续扩产,这是散户无法做到的。

2021年,除了牧原以外的所有头部猪企,都出现了巨额亏损。然而,在上市猪企中,正邦科技是唯一确认已经大幅去产能的企业,其能繁母猪存栏从2021年三季度末的100万头调减到2021年底的38万头,其新年度销售目标预期将有明显下跌;而多数上市猪企仍然扩产不止,牧原、温氏、新希望、天邦、傲农、唐人神等通过不同渠道透露出的2022年销售目标,都是秉持逆势扩张发展策略。

他说,对于大多数养殖主体来说,在当前阶段,资金状况比成本控制更为重要。预期只要熬过这最后几个月而不出现资金链断裂,就有望享受接下来的价格反弹和盈利。上市企业的天量融资和持续扩产自不待言,中小规模猪场甚至散户只要没有在猪价处于高位时盲目扩张产能,凭借前两年的盈利,也可以坚持更久。

于是,就可能出现“一致性预期的反向效应”。徐洪志认为,在这个预期下,大家都在等别人垮掉,自己坐享猪价上涨的红利。但如果多数人都认为下半年猪价会涨,就会尽量坚持到那一刻;这样就在客观上加大产能去化的难度,市场拐点也就会来得更晚。在猪肉收储等因素的提振下,如果下半年确实出现明显的反弹,但实际产能去化并不充分,那么这种反弹是不稳固的,随之而来的扩产会迅速填上供应缺口。2019~2021年的产能恢复进程已经证明,只要盈利前景出现,规模企业的扩产速度是极为迅猛的。

他说,企业目前的去产能只集中在能繁母猪的淘汰和优化方面,而在后备、种猪、猪舍、土地等方面的储备并没有明显缩减,价格回暖后就可以迅速复产和扩产。更何况上市企业还面临市值管理的压力,除了持续扩大养殖规模几乎别无选择。在如今规模化程度已经很高的情况下,少数头部企业的操作,就可能影响整个市场走势。

农业农村部猪肉全产业链监测预警首席分析师朱增勇表示,猪周期是全球普遍存在的经济现象。规模化水平提升有助于生猪生产稳定,虽然并不意味着猪价波动幅度必然下降,但会明显拉长猪周期。

4. 饲料价格上涨加速猪周期反转

由于饲料成本占养猪成本60%,当前饲料价格上升,将会成为养猪业面临的又一挑战。

徐洪志称,一般情况下,饲料价格上涨,会加速猪周期的反转。按当前豆粕和玉米价格推算,如果维持到6月底,则饲料成本相比年初上涨400~500元/吨,折算到每头育肥猪养殖成本至少提高150元左右。随着饲料成本继续上升,养殖亏损程度加深,养殖场户退出增多,产能去化速度加快。

需要说明的是,近期饲料原料价格暴涨是在短时期内发生的,饲料成本对养殖成本乃至生产节奏的传导,可能还需要一定时间。因此,对猪价的影响也存在滞后性。

对于冻猪肉收储,徐洪志认为,猪肉收储的主要意义在于提振市场信心,对猪价的影响未必能立竿见影。目前,国家已经启动了两次收储,但是猪价并没有出现明显反弹,这种情况在历史上已经多次发生过。

鉴于正常的猪周期逻辑已发生变化,去化周期可能会拉长,徐洪志称,猪周期出现反转,最关键的还是充分的产能去化,市场实际供给能力开始明显低于需求规模。

他认为,猪价转折在2022年肯定会出现,只不过市场的分歧在于反转的时间节点。如果反复筑底的预期成立,那么猪价反转的时间节点被推迟1~2个月就是极限,即在6~7月份。进入下半年后,供给下降和需求回升两者叠加,猪价反转的确定性会越来越高。

从宏观来看,朱增勇认为,要稳定生猪生产和猪肉市场,既需要市场机制调节,也需要政府适度干预。尤其是猪价下行周期,更需要生猪基础产能的适度干预政策。

他提到,要加强中小规模户的金融和风险管理支持。由于中小规模养殖户仍然是我国生猪供给主体,其生产经营稳定性直接影响后期猪肉市场稳定,在猪价下跌时,资金流动性不但影响中小养殖户生产经营活动,还会由于疏于管理,导致重大动物疫病发生与非理性减产叠加,生猪产能降幅超过了合理范围。

来源:第一财经、央视网 原文链接: https://mp.weixin.qq.com/s/VLFGa6SqsOD02EUMzYDYmA?scene=25#wechat_redirect