12月16日,牧原股份最新披露的投资者关系活动记录表中再次谈及公司商票逾期情况,称将避免类似事件再次发生;公司当前现金流健康,公司对未来到期债务均已进行了相应债务偿还或续贷规划。

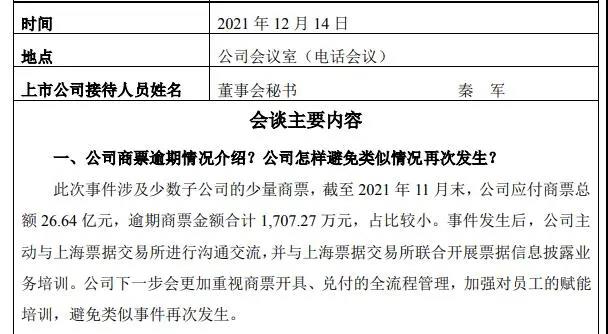

截图来源:牧原股份投资者关系活动记录表

牧原称会更加重视商票全流程管理

谈及近期的商票逾期情况,牧原股份表示,此次事件涉及少数子公司的少量商票,截至 2021年11月末,公司应付商票总额26.64亿元,逾期商票金额合计1707.27万元,占比较小。

事件发生后,公司主动与上海票据交易所进行沟通交流,并与上海票据交易所联合开展票据信息披露业务培训。公司下一步会更加重视商票开具、兑付的全流程管理,加强对员工的赋能培训,避免类似事件再次发生。

谈短期偿债压力及资本开支计划

牧原股份表示,公司当前现金流健康,公司对未来到期债务均已进行了相应债务偿还或续贷规划。未来的资本开支基于公司未来现金流情况而发生,持续的资本开支是现金流规划管理的最终结果,不是预定目标。根据目前市场行情与保守经营规划,公司明年资本开支可能在30-40亿元水平。公司对于未来的资本开支尚无更明确计划,相关资本开支有可能根据市场环境与经营情况的变化而发生增减。

2021年底建成生猪产能或超7000万头

牧原股份介绍,预计2021年底建成生猪养殖产能将超过7000万头,目前公司生猪存栏量在3600万头左右,现阶段公司月均出栏量保持在450万头左右。2021年11月末公司能繁母猪存栏在277万头左右,较之前月份有所提升。公司后备能繁母猪的数量基本维持在110万头-130万头左右。公司2022年出栏量区间指引将在2021年年度报告中披露。

针对生猪出栏量为何波动的提问,牧原股份表示,生猪出栏量月度间波动属于正常情况,主要原因如下:一是由于月度配种量、生产经营情况的月度间变动,出栏量本身存在正常合理波动区间;二是公司销售部门会根据客户需求、市场行情、出栏计划等因素制定销售策略,销售策略变更导致月度出栏波动。

谈及养殖产能与固定资产的增量匹配关系,牧原股份表示,公司新建猪舍达到可使用状态并转固后即计入新增产能。公司当期固定资产增量中除当期建成转固的猪舍等养殖设施外,还包括已投产转固场区相关附属设施的建设与升级改造,包括配套饲料厂、场区其他配套设施与道路绿化土建等。因此当期新增固定资产与当期新增产能不具备完全的短期匹配关系。

此外,还有人问及公司控股股东对上市公司的借款情况,牧原股份表示,公司控股股东对上市公司给予了持续支持。公司控股股东对上市公司的借款体现在财务报表的其他应付款中。

值得注意的是,牧原股份12月15日晚间发布公告,中诚信国际基于2021年以来生猪价格持续低迷,短期内价格反弹幅度有限;公司2021年第三季度出现经营亏损,盈利及获现能力弱化;近两年公司投资规模较大,债务持续上升;公司近期商票逾期事件等因素,决定维持公司AA+的主体信用等级,将评级展望由稳定调整为负面;维持“19牧原01”“20牧原MTN001”“20牧原MTN002”和“牧原转债”AA+的债项信用等级。

三季报显示,牧原股份2021年前三季度实现营业收入562.82亿元,同比增长43.71%;归属于上市公司股东的净利润87.04亿元,同比下降58.53%;经营活动产生的现金流量净额为132.93亿元,同比下降30.40%;基本每股收益1.66元/股,同比下降59.21%。其中,第三季度,公司实现营业收入147.44亿元,同比下降18.68%;归属于上市公司股东的净利润-8.22亿元,同比骤降108.05%;基本每股收益-0.16元/股,同比下降108.08%。

二级市场方面,牧原股份12月16日收跌2.67%,现总市值2513亿元。

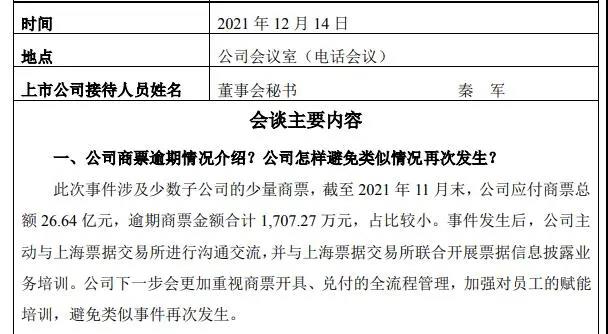

截图来源:牧原股份投资者关系活动记录表

牧原称会更加重视商票全流程管理

谈及近期的商票逾期情况,牧原股份表示,此次事件涉及少数子公司的少量商票,截至 2021年11月末,公司应付商票总额26.64亿元,逾期商票金额合计1707.27万元,占比较小。

事件发生后,公司主动与上海票据交易所进行沟通交流,并与上海票据交易所联合开展票据信息披露业务培训。公司下一步会更加重视商票开具、兑付的全流程管理,加强对员工的赋能培训,避免类似事件再次发生。

谈短期偿债压力及资本开支计划

牧原股份表示,公司当前现金流健康,公司对未来到期债务均已进行了相应债务偿还或续贷规划。未来的资本开支基于公司未来现金流情况而发生,持续的资本开支是现金流规划管理的最终结果,不是预定目标。根据目前市场行情与保守经营规划,公司明年资本开支可能在30-40亿元水平。公司对于未来的资本开支尚无更明确计划,相关资本开支有可能根据市场环境与经营情况的变化而发生增减。

2021年底建成生猪产能或超7000万头

牧原股份介绍,预计2021年底建成生猪养殖产能将超过7000万头,目前公司生猪存栏量在3600万头左右,现阶段公司月均出栏量保持在450万头左右。2021年11月末公司能繁母猪存栏在277万头左右,较之前月份有所提升。公司后备能繁母猪的数量基本维持在110万头-130万头左右。公司2022年出栏量区间指引将在2021年年度报告中披露。

针对生猪出栏量为何波动的提问,牧原股份表示,生猪出栏量月度间波动属于正常情况,主要原因如下:一是由于月度配种量、生产经营情况的月度间变动,出栏量本身存在正常合理波动区间;二是公司销售部门会根据客户需求、市场行情、出栏计划等因素制定销售策略,销售策略变更导致月度出栏波动。

谈及养殖产能与固定资产的增量匹配关系,牧原股份表示,公司新建猪舍达到可使用状态并转固后即计入新增产能。公司当期固定资产增量中除当期建成转固的猪舍等养殖设施外,还包括已投产转固场区相关附属设施的建设与升级改造,包括配套饲料厂、场区其他配套设施与道路绿化土建等。因此当期新增固定资产与当期新增产能不具备完全的短期匹配关系。

此外,还有人问及公司控股股东对上市公司的借款情况,牧原股份表示,公司控股股东对上市公司给予了持续支持。公司控股股东对上市公司的借款体现在财务报表的其他应付款中。

值得注意的是,牧原股份12月15日晚间发布公告,中诚信国际基于2021年以来生猪价格持续低迷,短期内价格反弹幅度有限;公司2021年第三季度出现经营亏损,盈利及获现能力弱化;近两年公司投资规模较大,债务持续上升;公司近期商票逾期事件等因素,决定维持公司AA+的主体信用等级,将评级展望由稳定调整为负面;维持“19牧原01”“20牧原MTN001”“20牧原MTN002”和“牧原转债”AA+的债项信用等级。

三季报显示,牧原股份2021年前三季度实现营业收入562.82亿元,同比增长43.71%;归属于上市公司股东的净利润87.04亿元,同比下降58.53%;经营活动产生的现金流量净额为132.93亿元,同比下降30.40%;基本每股收益1.66元/股,同比下降59.21%。其中,第三季度,公司实现营业收入147.44亿元,同比下降18.68%;归属于上市公司股东的净利润-8.22亿元,同比骤降108.05%;基本每股收益-0.16元/股,同比下降108.08%。

二级市场方面,牧原股份12月16日收跌2.67%,现总市值2513亿元。

来源:中新经纬 原文链接: https://mp.weixin.qq.com/s/VLh2d3cMP-nbgkFDpssFXw?scene=25#wechat_redirect